GCIアセット・マネジメントって名前は知っているけど、

「どんな特徴の運用会社なの?」

「今までの実績から考慮して、投資先として信用できるの?」

そんな疑問をお持ちで、現在調べているのではないでしょうか。

この記事では、GCIアセット・マネジメントはどんな会社でどんな特徴があるのか、また、運用しているファンドの特徴と今までの実績について徹底解説します。

疑問を解消し、自信を持って投資を行うための判断材料としてご活用いただければと思います。

GCIアセット・マネジメントの概要

GCIアセット・マネジメントの基本情報

| 社名 | 株式会社GCIアセット・マネジメント |

|---|---|

| 設立 | 2000年4月13日 |

| 拠点 | 東京都千代田区大手町2-6-4 常盤橋タワー9階 |

| 代表者 | 代表取締役CEO 山内 英貴 代表取締役社長CIO 末永 孝彦 |

| 事業内容 |

|

| 公式サイト | https://www.gci.jp/ |

GCIアセットマネジメントの特徴は、「オルタナティブ投資」の活用

GCIアセット・マネジメントの運用するファンド特徴の一つに「ヘッジファンドに特化したオルタナティブ投資の活用」が挙げられます。

オルタナティブ投資とは、株や債券などの伝統的な投資対象ではなく、現物資産やプライベートエクイティ(未上場企業など)やヘッジファンドなどへ投資することです。オルタナティブ投資を組み込むことで、分散効果を高めたり、一般的な相場の下落局面であっても収益を狙えたりするといったメリットがあります。

GCIアセット・マネジメントが現在公募しているファンドは3つあります。

- GCIエンダウメントファンド(成長型)

- GCIエンダウメントファンド(安定型)

- マルチアセット・ストラテジーファンド(愛称:なごみの杜)

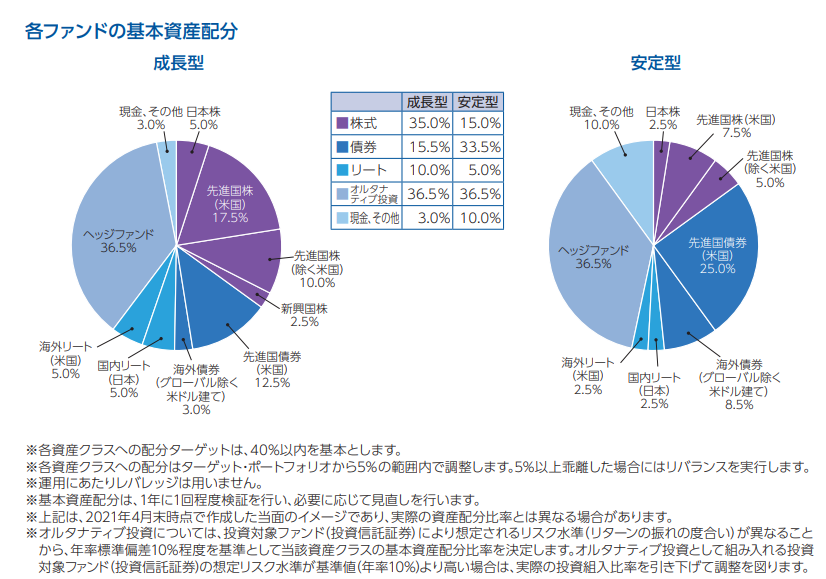

この中で、オルタナティブ投資を組み込んでいるものが、「GCIエンダウメントファンド(成長型)」と「GCIエンダウメントファンド(安定型)」になります。

基本資産配分を見ると、オルタナティブ投資のヘッジファンドの割合が36.5%と最も高い割合になっています。

出典:GCIエンダウメントファンド交付目論見書(使用開始日:2021年6月25日)

一般的に、ヘッジファンドへの投資を個人投資家が行うには最低投資額が非常に高くなる(約1,000万円から1億円以上の場合もある)ため、個人では手が出しにくいです。

しかし、GCIエンダウメントファンドへの投資を通じて、ヘッジファンドも含めた分散投資を実現することができます。

GCIアセット・マネジメントの投資戦略とは?

GCIアセット・マネジメントは、投資戦略として、8つの絶対収益戦略と2つのリスクヘッジソリューションを掲げています。全部で10つの戦略を以降の段落では6つに分類して説明します。

なお、絶対収益とは、相対収益と対になる言葉です。

一般的な投資信託は、相対収益を追求しており、目標とした経済指標(ベンチマーク)を上回る成果を目指します。

したがって、市場全体が値下がりする局面では、ベンチマークを上回っていたとしても損失は発生してしまいます。

しかし、ヘッジファンドは絶対収益を追求しており、市場全体が下がっても、ファンドの価格を常に値上がりさせることを目指します。

戦略分類1:マルチストラテジーとは?

複数の投資戦略を1つのファンドで実行し、長期的に安定したリターンを目指す投資戦略です。

例えば、株式のみの戦略を取るファンドの場合、株価全体が下がる局面では「株を現金に戻す」という守りの戦略しか取ることができません。一方、マルチストラテジー戦略を取るファンドの場合、株市場が下落局面でも、他の市場で利益を取りに行けるため、資産を効率よく回し、常に利益を生むことができます。

GCIアセット・マネジメントでは、「日本ハイブリッド戦略」「グローバルマルチ戦略」として展開しており、「Asia Hedge Awards 2012・2013」「Eureka Hedge Awards2013・2014」の受賞歴があります。

戦略分類2:システマティックマクロ運用とは?

経済全体(マクロ)の動向を予測し、株式から債券・コモディティなどのあらゆる市場・商品を対象に投資する戦略です。経済全体に影響するイベントによって起こる金融市場の大きな価格変動を収益に変えます。

GCIアセット・マネジメントでは、「システマティックマクロ戦略」として展開しており、「THE ASIA HEDGE AWARDS 2018」「HFM Hedge Fund Awards Asia 2019」の受賞歴があります。

戦略分類3:債券相対価値戦略とは?

日米の金利関連商品(現物、スワップ、オプションなど)を対象に市場価格と理論上の価格を比較し、相対価値取引を利用して収益を狙う投資戦略です。簡単に表現すると、現在の市場の価格を判断して、割安なものを買い、同時に割高なものを売ることにより生じる価格差で、常に収益を得ることができます。

戦略分類4:日本株式モデル運用とは?

日本株式モデル運用の1つは、日本株式を対象に、値動きのサイクルを予測し(テクニカル分析)、短期的な売買で収益を生む投資戦略です。

これは、GCIアセット・マネジメントでは、「日本株短期トレーディング戦略」として掲げています。値動きの予測に独自開発のアルゴリズムが使用し、安定的な運用を目指します。

もう1つは、日本株式を対象に、割安な日本株を買い(ロング)、割高な日本株を売る(ショート)取引を行い、市場全体の動きに関係なく常に収益を狙う投資戦略です。

GCIアセット・マネジメントでは、「日本株短期ロングショート戦略」として掲げています。

戦略分類5:ファンズオブファンズ、マルチアセット運用とは?

複数の投資信託を投資対象とすること(ファンズオブファンズ)により、投資対象や運用会社の分散によるリスク低減が期待できます。

GCIアセット・マネジメントの「マルチマネジャー戦略」では、自社のシングル戦略群を核に、日本やアジアの新興マネジャーを補完的に配置しています。

また、複数の投資対象や運用スタイルを組み合わせること(マルチアセット運用)によっても、リスク低減が図れます。GCIアセット・マネジメントの「マルチアセット戦略」では、米国株・米国債・日本株という限定的な範囲でマルチアセット運用が展開されています。

戦略分類6:リスクヘッジソリューションとは?

相場の変動による大きな損失を避けるため(リスクヘッジ)、価格変動を極力小さくし、安定した運用を目指す投資戦略です。

例えば、1ドルのアメリカ株を1ドル=100円で買ったとします。アメリカ株が値上がりして1.5ドルの価値になったとしても、円高で1ドル=50円になってしまったら、1.5ドル=75円になってしまいます。これを防ぐために、将来1ドル=90円で両替するという予約の取引を行うことでリスクヘッジできます。

このようなリスクヘッジの取引に特化した運用チームを配置する手段をオーバーレイといいます。

通常、オーバーバーレイを用いると運用の効率化により、高いリターンが目指せる一方で、運用チームの配置分のコストが割高になることが懸念されます。

GCIアセット・マネジメントは、オーバーレイにかかるコストを理論的に最小化する学術的背景を持っており、「為替オーバーレイプログラム」では、コストを最小に抑えた効率的な為替オーバーレイを実現しています。

また、株式の下落に備えたリスクヘッジでは、株式市場での対応だけでなく、その他の資産との相関関係を活用した「株式下落リスクヘッジプログラム」を展開しています。これにより、株価が下落する局面ではヘッジ効果を維持しつつ、株価が上昇する局面ではその収益機会を逃さない戦略運営が実現します。

GCIアセット・マネジメントの評判は?

Twitterでの評判を調べると、良い評判から悪い評判まで上がっています。ここでいくつか取り上げて見てみます。

オルタナティブ投資の一つの代表的な手段として「GCIエンダウメントファンド」が認識されていることがわかります。

オルタナティブ資産を積極的に組み入れるファンドにも投資していきたい。

GCIエンダウメントファンド (成長型)

指数連動型ファンドは、好みの問題で、全世界株か、全米か、s&p500か。

結局どれを選んでも大差はないだろう。— happyalife (@happy_alife_) September 18, 2017

GCIアセット・マネジメントの山内社長の話を信頼してこその購入という声も上がっています。

運用会社のいうことにどれだけ納得できるかでしょうね。僕はインデックス投資家から評判の悪いGCIエンダウメントを数十万円保有していますが、山内社長と直接話して、インデックスより高コストでも納得できたし

— 夢見父 (@yumemititi) June 21, 2017

GCIアセット・マネジメントの社長の本を読んで購入したが、実績の問題で解約したという声も上がっています。

投資信託『GCIエンダウメントファンド(成長型)』を解約しました!このファンドもCEOが書いた本まで読んで投資をしていましたが、今年からのリターンが無さ過ぎて解約を決めました。やっぱり米国株1本かな〜 pic.twitter.com/md0RImK7jo

— アキラ@『2つの事業経営』と『投信と米国ETFの長期投資』で資産構築中 (@SlowLife_Akira) September 24, 2018

オルタナティブ投資への期待や社長への信頼によって注目されているケースが多いようです。しかしその一方で、期待通りのパフォーマンスが得られていないことへの不満の声も上がっています。

GCIアセット・マネジメントのこれまでの実績は?

GCIアセット・マネジメントが現在公募している3つのファンドの利回りをまとめました。

ファンドの利回り(暦年ベース)[%]

| ファンド名 | 2015年 | 2016年 | 2017年 | 2018年 | 2019年 | 2020年 | 平均 |

|---|---|---|---|---|---|---|---|

| GCIエンダウメントファンド(成長型) | 2.82 | 6.14 | 12.29 | -6.29 | 11.48 | 1.02 | 4.58 |

| GCIエンダウメントファンド(安定型) | 0.98 | 5.09 | 8.31 | -4.23 | 6.70 | 0.64 | 2.92 |

| マルチアセット・ストラテジーファンド (愛称:なごみの杜) |

– | – | – | -2.12 | 1.78 | 1.08 | 0.25 |

参考

GCIエンダウメントファンドについて、成長型の目標利回りは8%ですが、平均利回りが4.58%です。安定型の目標利回りは5%ですが、平均利回りが2.92%となっています。どちらも目標を下回る結果となっています。

また、マルチアセット・ストラテジーファンド(愛称:なごみの杜)については、目標利回りが1.2%ですが、平均利回りが0.25%となっており、こちらもあまり良くない結果となっています。

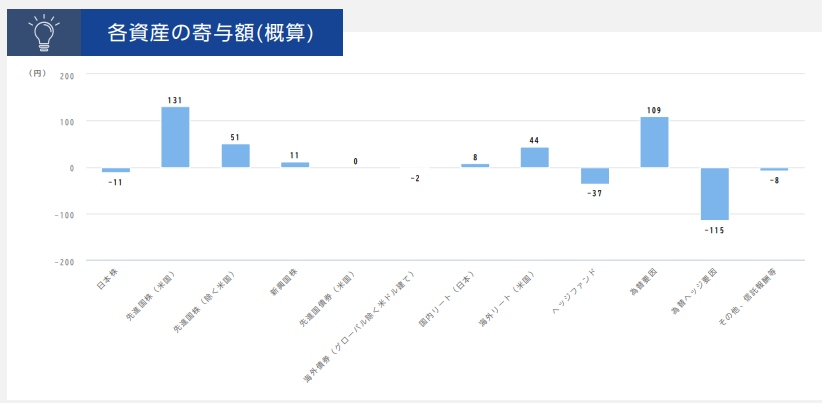

GCIアセット・マネジメントが重点を置いている「ヘッジファンドによるオルタナティブ投資」ですが、こちら単体では設定から期待通りの伸びは見られず、投資信託全体としては、むしろマイナスに寄与しています。

出典:GCIエンダウメントファンド月次レポート(作成基準日 2021年10月29日)

現状の利回りに関してはそれほど魅力的に見えませんが、以下に挙げる受賞歴があり、期待と信頼はあることがわかります。

GCIエンダウメントファンド(成長型)

- 「一億人の投信大賞2019」の「資産分散 アロケーション・やや積極型」において3位

- モーニングスター「ファンド オブ ザ イヤー2019」のバランス(成長)型部門において、優秀ファンド賞を受賞

- 「一億人の投信大賞2018」の「資産分散 アロケーション・やや積極型」において1位

GCIエンダウメントファンド(安定型)

- 「一億人の投信大賞2018」の「アロケーション・やや安定型」において2位

- モーニングスター「ファンド オブ ザ イヤー2018」のバランス型部門において、優秀ファンド賞を受賞

GCIアセット・マネジメントへ投資する場合の注意点

ファンドの購入に際して、確認すべき手数料や最低投資額についてまとめます。

GCIアセット・マネジメントのファンドの手数料

| 手数料の種類 | GCIエンダウメントファンド | マルチアセット・ストラテジーファンド (愛称:なごみの杜) |

|---|---|---|

| 購入時手数料 | 上限1.1% | 上限2.2% |

| 運用管理費用 | 年率約1.2%+成功報酬 | 年率0.88% |

| 信託財産留保額 | 0.1% | 0.05% |

参考

GCIエンダウメントファンドは以下の証券会社で購入することができます。

楽天証券、SBI証券、新生銀行、東海東京証券、三田証券、共和証券、長野證券、栃木銀行、イオン銀行、百五証券、むさし証券、マネックス証券

ネット証券であれば、基本的には購入時手数料がかからずに購入できます。アクティブ型のファンドでは運用管理費用が1.5%以上のものが多い中、GCIエンダウメントファンドは比較的低い方であるといえます。最低投資金額は100円から購入できるので、気軽に投資することができます。

マルチアセット・ストラテジーファンド(愛称:なごみの杜)は、購入できる場所が限られており、以下の3か所のみになります。

岡崎信用金庫、東和銀行、福井銀行

まとめ:GCIアセット・マネジメントの商品はどんな人向け

ここまでのGCIアセット・マネジメントに関する情報をまとめます。

- 「ヘッジファンドに特化したオルタナティブ投資」に力を入れている運用会社

- 8つの絶対収益戦略と2つのリスクヘッジソリューションにより、市場の変化に関わらず常に利益を出し続ける運用を目指している

- ファンドの利回りは(成長型)が4.58%、(安定型)が2.92%、マルチアセット・ストラテジーファンド(愛称:なごみの杜)が0.25%

- 重点を置くヘッジファンドのパフォーマンスがイマイチ

- 運用管理費用はアクティブ型のファンドの中では安い

- マルチアセット・ストラテジーファンド(愛称:なごみの杜)は購入できる場所が3か所のみ

以上より、GCIアセット・マネジメントの商品が向いている人は以下です。

- ヘッジファンドに特化したオルタナティブ投資に関心がある人

- ヘッジファンドも含めた分散投資を検討する人

- 市場の変化にとらわれない絶対収益戦略とリスクヘッジソリューションを取り入れたい人

- 今後のヘッジファンドの伸びに期待する人